此前几期,我们介绍了全世界各个国家的衍生品市场,今天我们把目光聚焦回到我国的香港。香港金融衍生品市场从 20 世纪 80 年代中期建立以来, 经过近 30 多年 的发展,现已成为亚洲最活跃的市场之一, 并在全球金融衍生市场中处于重要的地位。

期权市场发展历史

香港交易所于1993年推出了第一个期权品种-恒生指数期权,随后,又相继推出了恒生香港中资企业指数期权合约、台湾指数期权合约、恒生100期权合约、恒生地产分类指数期权合约、小型恒生指数期权合约等多个指数期权合约。1995年9月8日,香港联合交易所推出股票期权,首个股票为汇丰控股。在随后的2000年,首只ETF期权-盈富基金ETF期权在港交所上市。

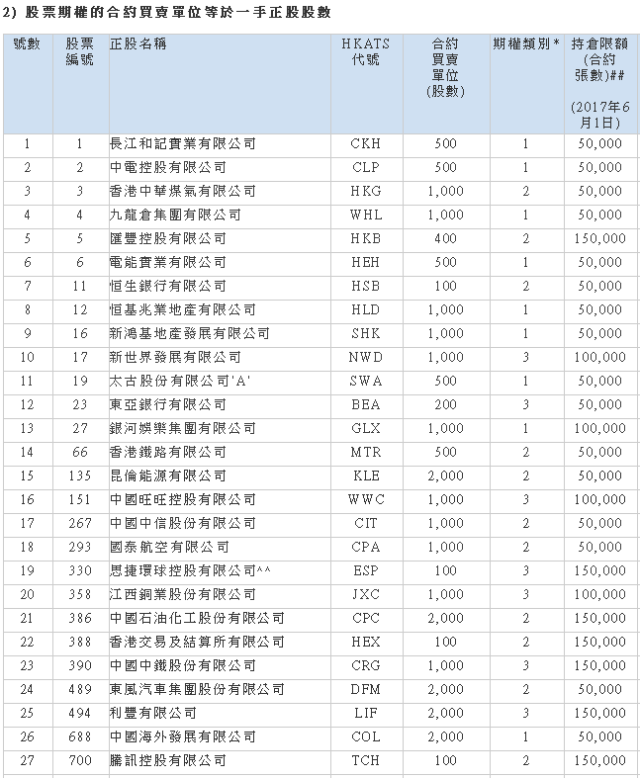

目前,香港交易所共有5只指数期权产品,86只股票期权和3只ETF期权。3只ETF期权分别是安硕新华富时A50中国指数ETF期权、标智沪深300中国指数基金期权和盈富基金ETF期权。

港交所股票期权合约(部分),详见:

http://www.hkex.com.hk/chi/prod/drprod/so/classlist_so_c.htm

2016年香港期货期权的成交总数为1.89亿张,其中期权合约总数为1.04亿张,占期货期权总交易量的55%。其中,股票期权成交量为0.74亿手,约占期权交易总量的71%,占市场衍生品交易总量的39%。

投资者结构

从参与期权交易的目的看,不管是个股期权还是指数期权,期权成交量中有一半以对冲为目的,大约三分之一左右是纯买卖,剩余约10%为期权套利交易。

这种交易目的分布的形成与期权市场的投资者结构密不可分。香港期权市场采用做市商制度,做市商为了履行做市义务,通常被动持有大量期权头寸,而做市业务本身是不应该作为对手方承担头寸暴露风险的,因此做市商通常构建与所持头寸相反的期权头寸进行对冲操作,这就形成了期权交易一半以上是对冲交易的现象。除了做市商,香港本地机构、个人以及海外机构贡献了另外约50%的交易量。

权证市场

一般而言,在存在个股期权的市场中权证市场通常都较难发展,但是香港却拥有一个远比个股期权发达的衍生权证市场,交易量占市场比重远高于国际水平。之所以衍生权证在香港更受投资者青睐,一方面是由于衍生权证品种丰富,交易方便,一般投资者账号即可买卖;另一方面香港衍生权证已发展多年,被广大投资者所熟悉,且具有非常强的流动性。